【考えたい、お金のこと】第2話:自分に合ったやり方で、貯める・増やすには

ライター 長谷川未緒

お金についてまったく心配していない、という人は少ないはず。かくいう私も、いつも頭の片隅に漠然とした不安があります。

そこで、ファイナンシャルプランナーの大竹のり子さんに、お金と上手に付き合い、人生をより充実したものにするヒントを伺いました。

第1話では、お金の不安解消法とラクに続ける節約術を教わりました。第2話では、お金の貯め方・増やし方を紹介します。

この連載の一覧はこちら

貯蓄はどのくらいあれば、安心?

老後は2000万円必要とか、子どもの教育資金を貯めなくちゃとか、とにかく貯蓄が必要なことはわかっているものの、ほんとうのところ、どのくらい貯蓄があればいいのでしょうか。

大竹さん:

「貯蓄がいくらあれば安心できるのかは、ライフステージにもよりますし、その人の価値観によっても違うと思うんですよ。

老後資金が2000万円なくても楽しく幸せに暮らせる人がいるいっぽうで、足りなくなったらどうしようとずっと不安なまま貯め続けてほとんど使わずに亡くなってしまう人もいます」

大竹さん:

「そもそもなぜ貯蓄するのか、それは、貯蓄があれば人生の選択肢を増やすことができるからだと思うんです。

転職、結婚、出産、子育て、家の購入など、さまざまなライフイベントが待ち構えているなかで、お金があるのとないのとでは、選択の自由度に差が生じます。

目の前の生活を楽しみつつ、最低限、将来に向けて備えるために、一般論として私がおすすめしている貯蓄額をお伝えしますね」

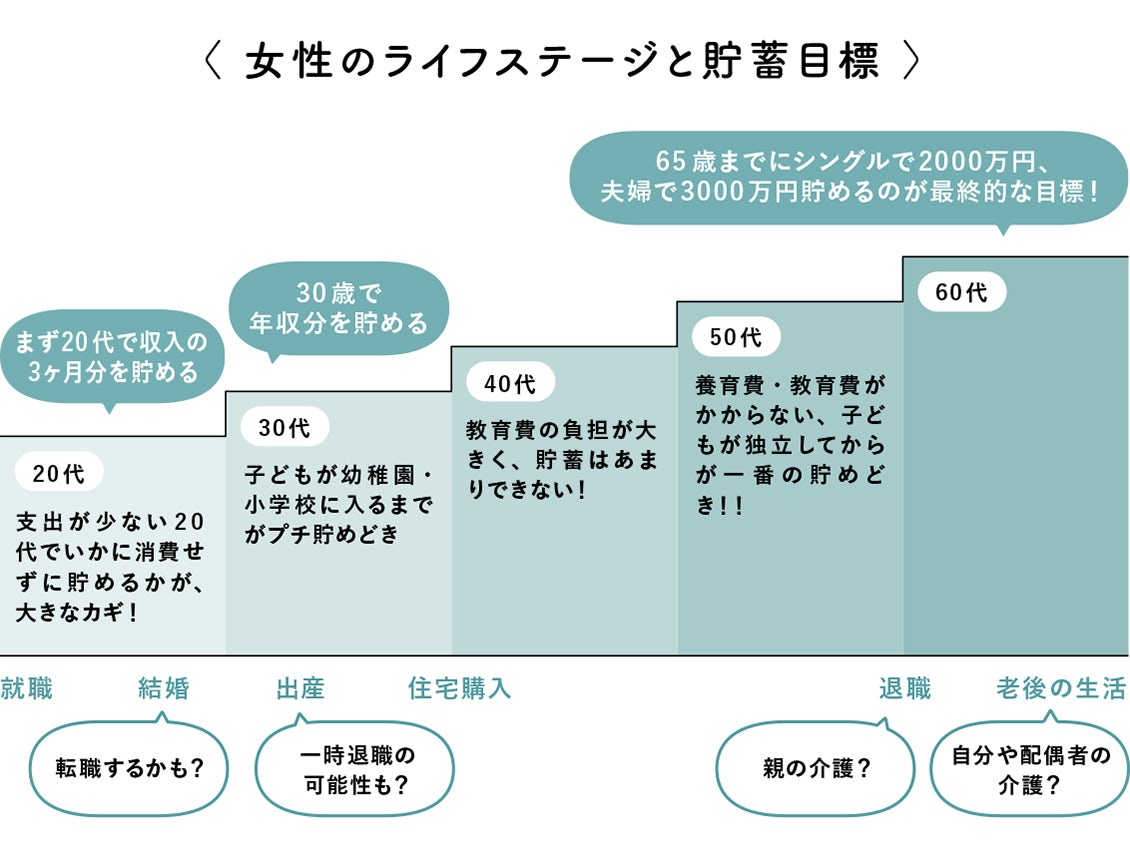

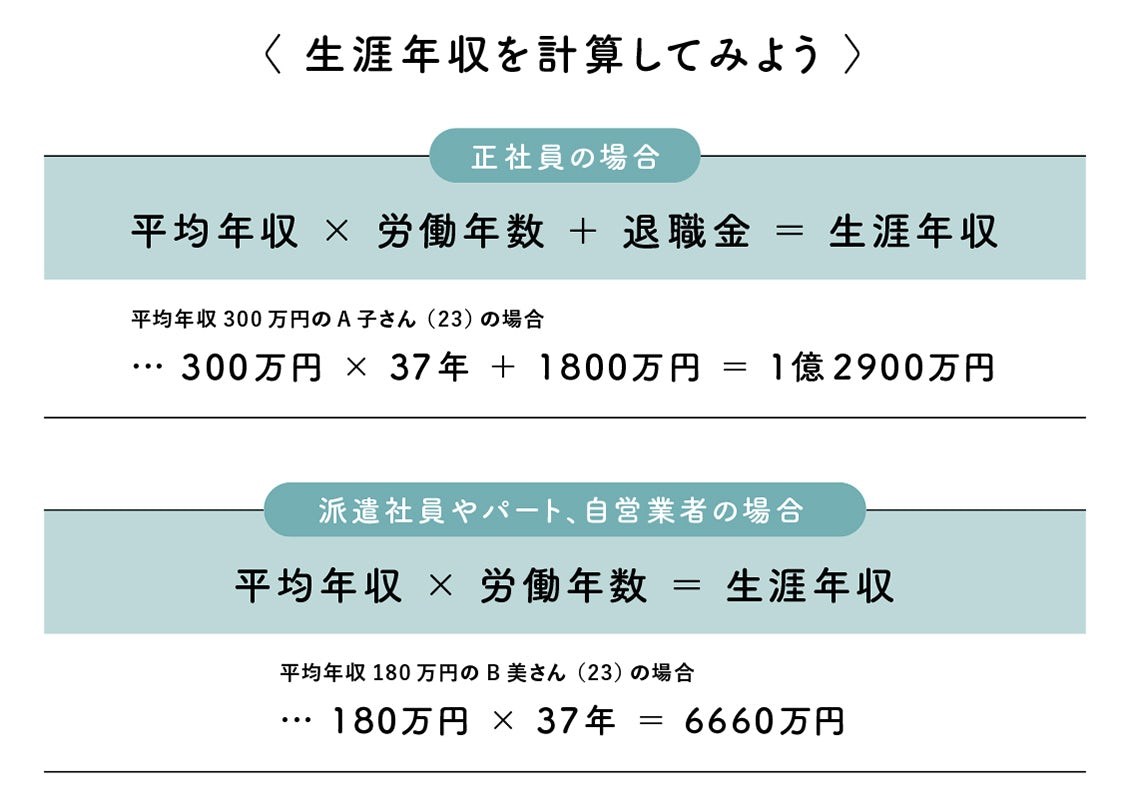

▲女性のライフステージと貯蓄目標の目安にしながら、ご自身の貯めどきを確認。さらに下の表にある「生涯年収の計算式」を活用し、将来の貯蓄目標を設定してみてはと大竹さん(ともにFPウーマン作成)

▲女性のライフステージと貯蓄目標の目安にしながら、ご自身の貯めどきを確認。さらに下の表にある「生涯年収の計算式」を活用し、将来の貯蓄目標を設定してみてはと大竹さん(ともにFPウーマン作成)

大竹さん:

「まずは手取り3か月分を最低限の目標にしてみてください。たとえば引っ越しや転職など、急な生活の変化も乗り切れます。

第2段階としては、年収分の貯蓄です。30歳までにそのくらいあれば、出産や家の購入など、大きなライフイベントがあっても対応できるはず。

老後はまだ遠い未来のように感じるかもしれませんが、これからの時代は公的年金だけでは足りないことがはっきりしているので、今から備えましょう。

何歳まで働くかによっても変わりますが、65歳までにシングルで2000万円、夫婦で3000万円というのが、ひとつの目安になってくると思います」

貯蓄は先取りで、忘れるくらいがいい

貯蓄の目標額を聞き、がーん、と青くなりましたが、落ち込んでいるヒマはありません。善は急げで、さっそく貯蓄を始めるにあたり、効果的な方法を伺うと……、

大竹さん:

「貯めている人は、ほとんど先取り貯蓄です。手元にあると使っちゃいますからね。

先取り貯蓄の方法も、自分で貯蓄用の口座にお金を移すのではなく、自動積み立てがおすすめです。毎月自分で移していると、忙しい月はうっかり忘れてしまったり、モノ入りな月はスキップしてしまったり、貯まり具合が少ないとモチベーションが下がってしまったり、逆に、ある程度貯まると安心してやめてしまったり。

自動積み立てならば、いつのまにか貯まっていきます。貯蓄は意識せず、忘れるぐらいで続けていくのがちょうどいいと思います」

毎月の先取り貯蓄額は、手取りの2割が目標と大竹さん。

大竹さん:

「貯蓄額はライフステージや年齢によって変わってきますが、たとえば25歳で手取りの2割を貯めはじめると、5年後、30歳になるころには年収分が貯まる計算です。

とはいえ、無理せず、続けることが大切。手取りの2割が厳しい人は、3000円でも5000円でもいいです。もしボーナスが出たら、半分は使って半分は貯蓄するなど、無理のない範囲で先取り貯蓄をする習慣をつけてくださいね」

貯蓄はひとつの口座にまとめないほうがいい?

自動積み立てで先取り貯蓄する際、ひとつ、気をつけてほしいことがあると大竹さん。

大竹さん:

「私は『お金に色をつける』と表現しているのですが、先取り貯蓄を5万円するとしたら、使う時期や必要な額によって、子どもの教育資金に3万円、家の購入用に1万円、老後資金に1万円などと、預け先を分けます。

そうすることで、たとえば子どもの塾代に老後資金を使ってしまうといったことがなくなります」

気になる子どもの教育資金は、基本的に高校までは毎月の収支でやりくりしながら、大学資金を貯めるのがおすすめだそう。

大学資金はひとりあたり500万円が目安とのこと。

大竹さん:

「中学や高校から私立で教育費がかさむ場合も、老後資金や大学資金を切り崩すことは避けたいところです。

たとえば今40歳で子どもが5歳ならば、子どもの大学資金として13年後に500万円、65歳までの25年後に2000万円貯めるのに必要な貯蓄額を算出し、それぞれ振り分けて貯めていくといいでしょう」

大竹さん:

「貯蓄するより住宅ローンをくり上げ返済したいと考える人もいますが、今の住宅ローンの金利は低金利なうえ、住宅ローン控除などもあります。

実際に支払う利子はそれほど多くないので、繰り上げ返済するよりも貯蓄を優先したほうが、いざというときに困らないと思います」

誰でも始めやすい、国が勧める「投資」のこと

残念ながら今は金利が低く、地道な貯金だけではお金が増える時代ではありません。そこで、国が推奨している「投資」についても教えてもらいました。

大竹さん:

「投資というとギャンブルのようなイメージがあるかもしれません。たしかに元本割れのリスクがありますが、①どんな仕組みの金融商品か ②手数料はいくらか ③利益にはどんな種類があるか などをきちんと理解したうえで始めれば、資産形成の大きな味方になってくれます。

一攫千金を狙ったり、短期で儲けようとしたりせず、長期でコツコツ、一定の金額を積み立てる投資信託を続けていくことで、リスクは小さく、リターンは大きくできます」

大竹さん:

「たとえば国が作って進めているiDeCo(イデコ)やNISA(ニーサ)という制度。

iDeCoは60歳まで引き出せないのですが、積立金が全額所得控除になるので、節税効果は絶大です。たとえば年収400万円の会社員が毎月2万3000円をiDeCoで積み立てたならば、年間5万円以上税金が安くなることもあります。

どうしても元本割れを避けたいなら、元本確保型の定期預金や保険を選ぶこともできるので、自分年金として、老後資金を貯めるために利用を考えたいですね」

大竹さん:

「NISAは投資によって得た利益に税金がかからないお得な制度です。いつでも引き出せるので、大学資金など中期的な目標に、賢く活用するといいでしょう。若い世代で、少額でコツコツ投資したいならば、つみたてNISAがおすすめです。

どうしても元本割れのリスクを避けたいならば、国債(国が発行する債券)を貯金感覚で購入してみるのもいいですよね。

いずれにしても、国が投資を推進しています。最初から排除してしまわず、たとえば本を読んだり、マネーセミナーに参加してみたりして、まずは知ることから始めて選択肢のひとつにしてみてはいかがでしょうか」

お金を味方につけよう

暮らしに切っても切り離せないお金なのに、私たちは学校でも家庭でも、教えてもらってきませんでした。今回、全体像がぼんやり見えてきたことで、漠然とした不安がほんの少し解消されてきた気がします。

大竹さん:

「お金は貯めることがゴールではなく、自分らしく生きるためのものですから、お金について学び、味方にしてほしいですね。

お金なんて……と言う人もいますが、お金で解決できることって、けっこうあるんですよ。お金の不安がなくなれば、お金で解決できないことに集中できて、より充実した人生を歩めるのではないかと思っています」

お金の使い方は自分を映す鏡と聞いて、私は何を大切にしたいのかなとか、どう生きていきたいのかな、といったことも考えさせられました。

無理なく、気分よくできる節約や、自分に合った貯め方・増やし方で、自分の人生を豊かにするお金との付き合い方を見つけていきたいものです。

【写真】鍵岡龍門

もくじ

大竹のり子

ファイナンシャルプランナー。出版社勤務を経て、2005年に女性のためのお金の総合クリニック「エフピーウーマン」を設立。メディア出演やセミナーを通じて、正しいお金の知識を学ぶことの大切さを伝えている。『オトナ女子のお金の貯め方増やし方BOOK』(新星出版社)ほか、著書多数。https://www.fpwoman.co.jp

感想を送る

本日の編集部recommends!

小さな不調のケアに

小さな不調のケアに

毎日の習慣のなかで、自分の元気を底上げしたいから。中臣美香さんの「バスソルト」使用レポート【SPONSORED】

【数量限定】当店オリジナルコスメの「お得なセット」が登場!

【数量限定】当店オリジナルコスメの「お得なセット」が登場!

当店人気のリップバームや新作のネイルなど、選べる6種のセットをご用意。クリスマスのギフトにもおすすめですよ

お買い物をしてくださった方全員に「クラシ手帳2025」をプレゼント!

お買い物をしてくださった方全員に「クラシ手帳2025」をプレゼント!

今年のデザインは、鮮やかなグリーンカラー。ささやかに元気をくれるカモミールを描きました。

【動画】しあわせな朝食ダイアリー

【動画】しあわせな朝食ダイアリー

身体に合って軽めに食べられる和風スイーツのような朝ごはん